통계청에서 한국의 사회 지표를 발표했습니다. 2019년 데이터로 최신 버전입니다. 이 문서를 간략히 읽어보는 유튜브 영상을 하나 만들었습니다. 영상은 본 포스팅 하단에 게재하겠습니다. 영상을 찍고 나서 놓친 부분이 있습니다. 무미건조한 통계안에 인사이트가 몇가지 있었습니다. 그 부분을 영상에 담지 못했습니다. 영상에서는 뻔한 이야기만 늘어 놓았습니다. 그래서 영상에 담지 못한 내용을 뽑아내서 포스팅을 해봅니다.

2인 가구에도 주목하자

1인 가구 증가는 메가트렌드입니다. 이 사실을 모르는 사람은 없습니다. 시장에서도 이젠 빚 바랜 이슈입니다. 제 블로그에서는 2014년에 '1인 가구 증가'에 대해서 다룬적이 있습니다. 대한제분과 오뚜기의 분석 리포트를 통해서입니다.

우리가 1인 가구 증가에 집중하는 동안, 2인 가구 역시 빠르게 증가하고 있습니다. 혹시 우리가 2인 가구 증가와 관련된 이슈를 놓치고 있는 건 아닌지 점검이 필요하다고 느꼈습니다.

|

| 과반수 이상을 차지하는 1+2인 가구 <자료 : 통계청> |

20년 전, 3인 이상 가구 비중은 65.4%였습니다. 지금은 그 비중이 43% 수준까지 내려갔습니다. 반면, 1인 가구 비중은 15.5%에서 29.3%로 두배 가까이 증가했습니다. 세상과 시장이 생각하는대로 1인 가구 증가폭은 가파릅니다. 2인 가구 비중 역시 19.1%에서 27.3%로 49.2%나 증가했습니다.

20년 전 1+2인 가구의 비중은 34.6%에서 지금은 57% 수준까지 높아졌습니다. 이제는 1+2인 가구 형태가 한국의 대표적 가족 구성임을 알 수 있습니다. 이런 경향과 추세는 앞으로도 꾸준할 것이라고 생각합니다.

어쨌든 이 지점이 우리가 투자를 하면서 놓치는 부분이었을 수도 있습니다. 1인 가구만 바라보지 말고, 2인 가구도 눈여겨 볼 필요가 있습니다. 그리고 그것을 합해서 1+2인 가구를 아우르는 시장을 찾을 필요가 있어 보입니다.

1인 가구와 2인 가구의 생활 방식은 미묘하게 다릅니다. 이 부분을 조금 통찰력 있게 바라 본다면 새로운 종목을 발굴할 수도 있을 거라고 생각합니다.

폐렴 사망자 급증

한국인 사망률 1위는 역시나 암(악성신생물)입니다. 건강 카테고리이기 때문에 교통사고 사망자, 자살로 인한 사망자 수치는 제외된 통계입니다. 어쨌든, 이 통계에서 재미있는 사실을 하나 발견할 수 있습니다.

|

| 급격하게 증가하는 페렴으로 인한 사망률 <자료 : 통계청> |

뇌혈관질환으로 사망하는 사람은 줄어들고 있습니다. 그러나 심장질환과 폐렴으로 사망하는 사람은 급격히 늘었습니다. 특히, 폐렴으로 인한 사망자가 크게 늘었습니다. 2005년에는 인구 10만 명당 8.6명이 폐렴으로 사망하였습니다. 그러던 것이 현재는 45.4명까지 급증하였습니다.

2000년대 부터 중국 경제는 굴기를 시작했습니다. 그리고 2010년대 들어서 중국발 미세먼지의 습격이 거세졌습니다. 아마 그 영향으로 폐렴 사망자가 늘어난 게 아닐까 추측해 봅니다. 물론 제 개인적인 생각일 뿐입니다. 제대로 리서치를 해본 것은 아닙니다. 다만, 확실한 것은 폐렴으로 인한 사망자는 확실히 증가 추세에 있다는 점입니다.

중국이 환경에 대해 인식하지 않으면 이 부분은 당분간 개선되기 힘들다고 봅니다. 폐렴과 관련한 투자 아이디어를 찾아 보는 것도 괜찮을 것 같습니다.

늘어나는 생애 병치레 기간

우리나라도 이제는 세계 최장수 국가 중 하나가 되었습니다.

국가별 평균 수명 상위 국가는 다음과 같습니다. 1위가 모나코로 89.73세, 2위는 일본으로 84.41세 그리고 3위가 우리나라로 83.01세입니다. 기대 수명 역시 스페인과 일본에 이어서 우리나라가 3위 수준입니다.

명실공히 우리나라도 이제 장수 국가의 반열에 오른 것입니다. 의료시스템이 잘 되어있고, 음식과 운동을 통한 건강관리 문화도 널리 자리를 잡았습니다.

|

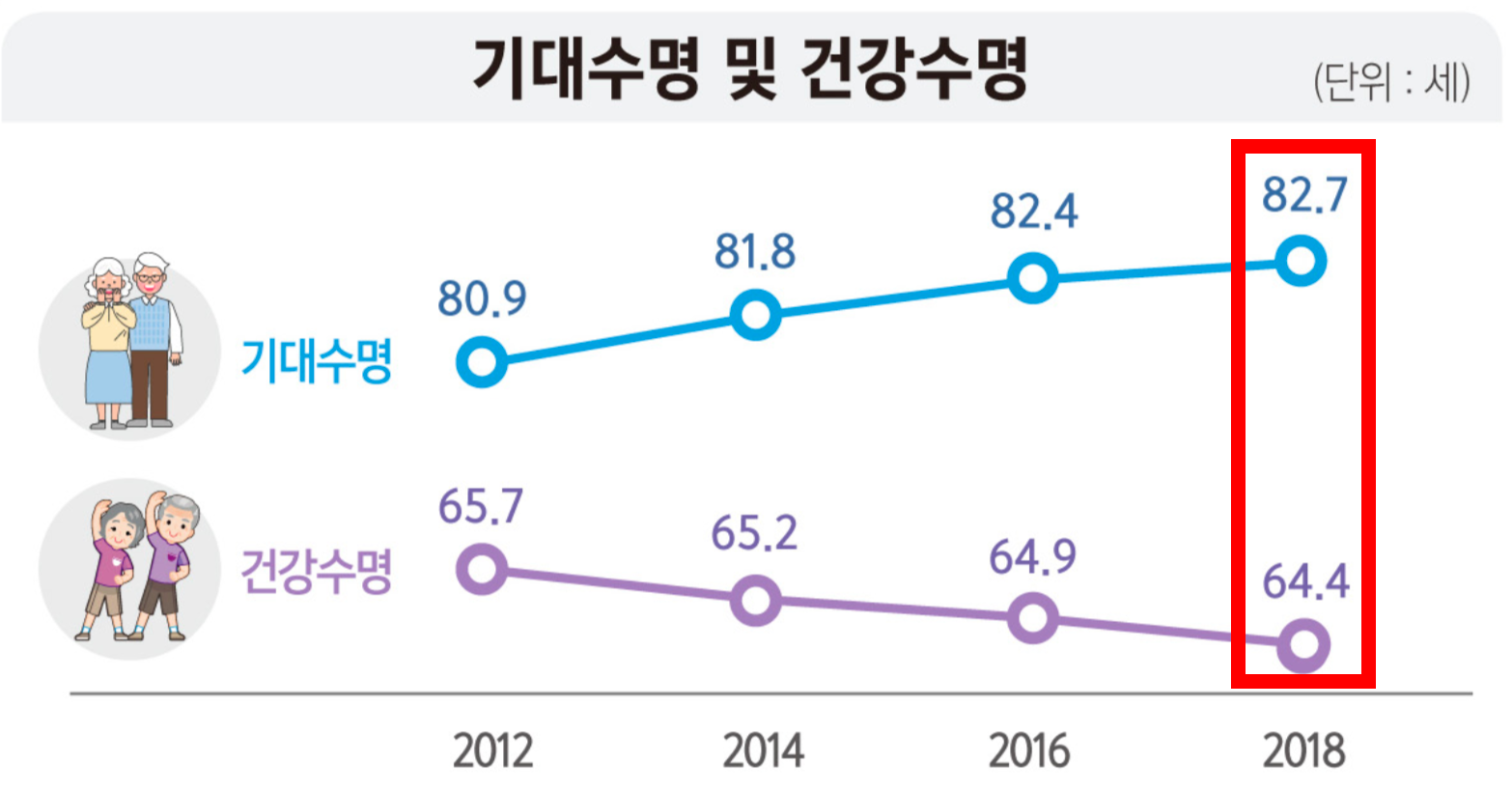

| 기대수명도 늘어나고, 병치레 기간도 늘어난다 <자료 : 통계청> |

기대수명은 꾸준히 늘었지만 건강 수명은 서서히 줄어들고 있습니다. 이것은 유병 기간이 늘어난다는 의미입니다. 82.7년의 기대수명 중 약 20년은 병치레를 하면서 살아간다는 의미입니다.

누구나 알다시피 노인 인구는 증가합니다. 그리고 여기에 늘어나는 유병 기간을 곱해보면, 제약주의 미래는 당분간도 밝다는 걸 알 수 있습니다. 그리고 제약주 뿐만 아닙니다. 이와 관련된 다양한 투자 아이디어를 만들어 볼 수도 있겠습니다.

여가 시간이 늘지만 시설 이용 비율은 감소

사람들의 근로 시간은 꾸준히 줄어들고 있습니다. 이것 또한 메가트렌드입니다. 그래서 사람들은 남는 시간을 여가 시간에 투입하고 있습니다.

|

| 늘어나는 여가시간, 줄어드는 여가 시설 이용 충족도 <자료 : 통계청> |

여가시간은 전반적으로 늘었습니다. 불과 1년만에 평일 충족도는 5.8%p, 휴일 충족도는 6.6%p나 증가하였습니다. 1년 만에 지표가 가파르게 개선되고 있습니다. 이것은 주 52시간 근무제의 영향이 있을 것으로 추정됩니다.

여가시간도 늘고 여가 비용도 늘고 있는데, 여가시설 이용 충족도는 감소하고 있습니다. 여가 시간 활용을 실내 보다는 실외에서 하는 사람이 늘어나고 있음을 유추해 볼 수 있습니다. 2019년까지는 해외여행 수요가 급증했던 것이 지표로 나타나는 게 아닌가 생각합니다. 2020년에는 해외여행 객수는 급감하였습니다. 대신, 캠핑이나 차박 여행객이 급증하였습니다. 코로나 이슈 때문입니다. 해외 여행길이 막히자 차선으로 캠핑과 차박 여행이 뜬 것 같습니다. 이 부분도 잘 살펴봅시다. 수혜 섹터와 수혜 기업이 몇개 눈에 들어옵니다.

본 문서에 대한 요약본에 대한 리포트 읽기는 유튜브에서 간략히 진행하였습니다. 그리고 문서를 좀 더 자세히 읽고 싶으신 분들은 통계청에서 해당 문서를 다운로드 하여 읽어보시면 되겠습니다. 감사합니다.

2020년 6월 21일

송종식 드림